با گسترش و توسعه بازارهای مالی و پیچیده شدن ابزارهای موجود در آنها، فعالان و سرمایهگذاران به ابزارها، مدلها و روشهایی نیاز دارند تا به سرمایهگذاری بهتر به آنها کمک کند. برای انتخاب مناسبترین سرمایهگذاری و پرتفوی، روشهای مختلفی برای قیمتگذاری داراییهای مالی و پیشبینی بازدهی طراحی و ارائه شده است. در واقع، قیمت یکی از مهمترین معیارهایی است که در ارزیابی عملکرد یک دارایی به افراد کمک میکند. تعیین و تخمین قیمت، فرایندی پیچیده و حساس است که به عوامل متعددی بستگی دارد. بنابراین ارائه مدلی که بتواند به درستی برای داراییهای مالی قیمت را ارزیابی کند سخت است. با اینحال محققان مدلهای متعددی را معرفی کردهاند که به عنوان شاخصهای بازار به اندازهگیری عملکرد سهام به کار روند. در این مطلب به برخی از مدلهای ارائه شده در قیمتگذاری دارایی سرمایهای میپردازیم.

مدل قیمتگذاری داراییهای سرمایهای (CAPM)

مدل قیمتگذاری داراییهای سرمایهای یا Capital Asset Pricing Model (CAPM) یکی از روشهایی است که رابطه میان بازده-ریسک و داراییها را با بازده بازار تعیین میکند. این مدل یکی از شاخصهایی است که عملکرد بازار سهام را اندازهگیری میکند. در مطلب «مدل CAPM چیست؟» به طور مفصل درباره این مدل توضیح دادیم. در مدل CAPM فرض بر این است که نوعی رابطه خطی میان بازده سهام و بازده بازار سهام در طی چند دوره وجود دارد.

معادله مدل قیمتگذاری داراییهای سرمایهای به صورت زیر است:

E[Ri] = Rf + βim (E[Rm ]− Rf) + e

که در آن:

Rf : بازده دارایی بدون ریسک

Rm : بازده پرتفوی بازار

Ri : بازده مورد انتظار دارایی i ام

βim: ضریب حساسیت

E[Rm ]− Rf: صرف ریسک

است.

ضریب بتا عامل مهمی برای ارزیابی است. این ضریب، شاخص ریسک سیستماتیک است که در بلندمدت به ۱ میل میکند.

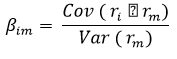

برای محاسبه ضریب بتا، از معادله زیر استفاده میشود:

۱- مدل قیمتگذاری داراییهای سرمایهای کاهشی (D-CAPM)

همانطور که گفتیم در مدل CAPM، فرض بر وجود رابطه خطی میان بازده سهام و بازده بازار سهام در طی چند دوره است. بنابراین این مدل بر پایه مدل صرف ریسک بازار شکل گرفته است و فرض میکند که سرمایهگذاران با پذیرش ریسک بیشتر، بازدهی مورد انتظار بالاتری را نیز دارند. فرض دیگر در مدل CAPM این است که شرایط بازار متقارن وجود دارد. اما همیشه بازار شرایط متقارن ندارد و شواهد نشان میدهد که برخی از اوقات شرایط بازار نامتقارن است. یعنی عواملی که ضمن تأثیر بر صرف ریسک، نرخ بازده مورد انتظار دارایی را نیز تحت تأثیر قرار داده، رابطه میان ریسک و بازده را از بین میبرد. در این حالت نمیتوان از مدل CAPM استفاده کرد و به جای آن، مدل قیمتگذاری داراییهای سرمایهای کاهشی یا D-CAPM به کار میرود.

مفهوم ریسک منفی که عامل معرفی مدل قیمتگذاری داراییهای سرمایهای کاهشی است، در شرایط بازار نامتقارن، برآورد مناسبی از بازده مورد انتظار ارائه میدهد.

بر اساس مفروضات مدل D-CAPM، برای محاسبه خط بازار اوراق بهادار یعنی بازده مورد انتظار، از رابطه زیر استفاده میشود:

Ri = Rf + βD (Rm − Rf)

که در آن:

βD : ضریب کاهشی (بتای منفی) است. این ضریب مقدار صرف ریسک تقاضا شده از سوی سرمایهگذار است و در زمانی مورد استفاده قرار میگیرد که صرف ریسک منفی باشد.

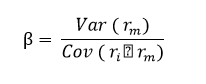

برای محاسبه βD از معادله زیر استفاده میشود:

۲- مدل قیمتگذاری داراییهای سرمایهای تعدیلی (A-CAPM)

برای خرید سهام باید به عوامل متعدد تأثیرگذار بر آن توجه شود. یکی از این عوامل بسیار مهم نقدشوندگی سهم است. به این معنی که سرمایهگذاران به سادگی و در کوتاهترین زمان ممکن بتوانند سهام خود را در صورت تمایل به فروش برسانند. بنابراین نقدشوندگی در قیمتگذاری اوراق بهادار نیز باید در نظر گرفته شود. در مدل قیمتگذاری داراییهای سرمایهای تعدیلی، قیمتگذاری داراییها با توجه به ریسک نقدشوندگی انجام میگیرد. در این مدل، که بر اساس ریسک نقدشوندگی CAPM تعدیل شده است، بازده مورد انتظار سهم برآورد میشود.

۳- مدل قیمتگذاری داراییهای سرمایه شرطی (I-CAPM)

تحقیقات نشان میدهد زمانی که مدیران پرتفوی به جای مواجه شدن با مجموعه ثابتی از فرصتهای سرمایهگذاری، با تغییرات یکی از آنها مواجه میشوند، مفروضات مدل CAPM دارای نواقصی است. بنابراین مدل قیمتگذاری داراییهای سرمایهای I-CAPM را که در آن ریسک دارایی با کوواریانس بین بازده دارایی و مطلوبیت نهایی سرمایهگذاری سنجیده میشود، ارائه کردند. به صورتی که در این مدل، برای محاسبه β، از رابطه زیر استفاده میشود:

در این مدل فرض میشود که همه سرمایهگذاران انتظارات مشابهی ندارند و دلیل اصلی این موضوع نیز تغییرات در بازار است. همچنین، سرمایهگذاران همواره خواستار کسب بازدهی بیشتری نسبت به میزان ریسکی که در سرمایهگذاری خود میپذیرند، هستند. علاوه بر آن سرمایهگذاران میتوانند در پرتفوی خود، سهام شرکتهایی را که به تنوع سازی نیاز ندارد، بر اساس انتظارات خود، تغییر دهند.

۴- مدل قیمتگذاری داراییهای سرمایهای مصرفی (C-CAPM)

آزمون تجربی مدل CAPM در اثر انبوه متغیرهای مورد نیاز به سرعت با مشکل مواجه شد. این موضوع با تبدیل مدل قیمتگذاری چندعاملی بتا به معادله قیمتگذاری تک عاملی بتا، قابل حل است. در نتیجه، مدل قیمتگذاری داراییهای سرمایهای مصرفی معرفی شد. این مدل، ریسک دارایی را با استفاده از کوواریانس بازده دارایی و مجموع مصرف، تعیین میکند و در نهایت، ریسک مصرفی از طریق ریسک گریزی سرمایهگذار، قیمتگذاری میشود. پرسش اصلی در این مدل این است که آیا سرمایهگذار هزینههای مرتبط با سرمایهگذاری خود را متناسب با شرایط عدم اطمینان موجود در بازار، در نظر میگیرد یا نه. این عدم اطمینان ناشی از تفاوت موجود در تصمیمهای گرفتهشده جهت سرمایهگذاری در یک دارایی پر ریسک است. در مدل استاندارد و اولیه قیمتگذاری داراییهای سرمایهای، وجود صرف ریسک در پرتفوی، معیاری برای اندازهگیری هزینه ریسک است. این در حالی است که ضریب بتا، میزان ریسک را اندازهگیری میکند. مقدار ریسک بازار از طریق تغییرات صرف ریسک در ارتباط با رشد مصرف اندازهگیری میشود. بنابراین در این مدل بیان میشود که چه مقدار از تغییرات بازده بازار سهام در ارتباط با رشد مصرف است. این مدل یک مدل معروف ارزشگذاری داراییها و همبستگی مستمر بازدههای داراییها و مصرف است.

کلام آخر

مدلهای قیمتگذاری داراییهای سرمایهای متعددی تاکنون به بازار بورس معرفی شدهاند تا بتوانند به افراد برای ارزیابی عملکرد سهام کمک کنند. در این مقاله برخی از مدلها را توضیح دادیم. از جمله مدل استاندارد قیمتگذاری داراییهای سرمایهای، مدل قیمتگذاری داراییهای سرمایهای کاهشی، مدل قیمتگذاری داراییهای سرمایهای تعدیلی، مدل قیمتگذاری داراییهای سرمایهای تعدیلی و مدل قیمتگذاری داراییهای سرمایهای مصرفی. مدلهای متعدد دیگری نیز ارائه شدهاند که بر اساس شرایط بازار و انتظارات میتوان از آنها استفاده کرد. مانند مدل قیمتگذاری داراییهای سرمایهای شرطی، مدل قیمتگذاری داراییهای سرمایهای تجدیدنظر شده، مدل قیمتگذاری داراییهای سرمایهای پاداشی، مدل قیمتگذاری داراییهای سرمایهای رفتاری و مدل قیمتگذاری داراییهای سرمایهای تعمیمیافته. سرمایهگذاران و فعالان بازار سهام بنا به اهداف و انتظاراتی که دارند میتوانند از هر کدام از این مدلها برای ارزیابی و بررسی قیمت سهام استفاده کنند.

نظری ثبت نشده است