شیوههای مختلفی از سرمایه گذاری وجود دارند که اشخاص علاقهمند به این حوزهها با توجه به شرایط اقتصادی خود و کشور میتوانند از آنها بهره ببرند و سرمایه خود را افزایش دهند. در واقع شرایط نامطلوب اقتصادی کشورها میتواند یافتن بهترین شیوه سرمایه گذاری را دشوار کند. یکی از این شرایط نامطلوب، اقتصاد تورمی نام دارد. در این مقاله میتوانید اطلاعات کاملی در رابطه با شیوه سرمایه گذاری در اقتصاد تورمی به دست بیاورد و بیاموزید که چگونه در اقتصاد تورمی سرمایه گذاری کنید؟!

اقتصاد تورمی چیست؟

حوزه اقتصاد به عنوان یک عامل ضروری و مهم جهت تضمین بقای یک کشور شمرده میشود که زیر شاخههای متنوعی را در بر میگیرد. یک اقتصاد سالم میتواند کشور را به رونق برساند و باعث توسعه حوزههای دیگر آن شود. در مقابل، اقتصادی که با شرایط نامطلوبی همراه است امکان رشد کشور و شهروندان را دشوار و آنها را با موانع مختلفی رو به رو میکند که سرمایه گذاری نیز از این منوال مستثنی نیست.

یکی از شرایط نامطلوب اقتصادی که در سال ۱۴۰۰ در ایران شاهد آن هستیم تورم نام دارد. گفتنی است که تورم به خودی خود و در اندازه استاندارد، مانعی جهت رشد اقتصادی نیست بلکه وجود آن از دیدگاه اقتصاددانان نیز توصیه میشود اما در اندازههای بزرگتر، تورم باعث اعمال فشار بر مصرف کننده و زمینهساز رکودهای اقتصادی میشود.

تورم در یک تعریف کلی عبارت است از، کاهش قدرت خرید مصرفکننده به دلیل کاهش ارزش پول ملی و به دنبال آن افزایش تعرفه کالا و خدمات اساسی کشور. تورم عموما به سه دسته مختلف تقسیمبندی میشود که در زیر قابل ملاحظه هستند:

- تورم عادی یا تک نرخی: نرخ رشد تعرفهها تا ۸% افزایش قیمت در یک بازه زمانی.

- تورم شدید: نرخ رشد تعرفهها تا ۲۵% افزایش قیمت در یک بازه زمانی.

- تورم افسار گسیخته: نرخ رشد تعرفهها تا بیش از ۵۰% افزایش قیمت در یک بازه زمانی.

افزایش قیمت در بازه زمانی به معنای افزایش قیمت کالا و خدمات اساسی در اقتصاد یک سرزمین است.

چگونه تورم شکل میگیرد؟

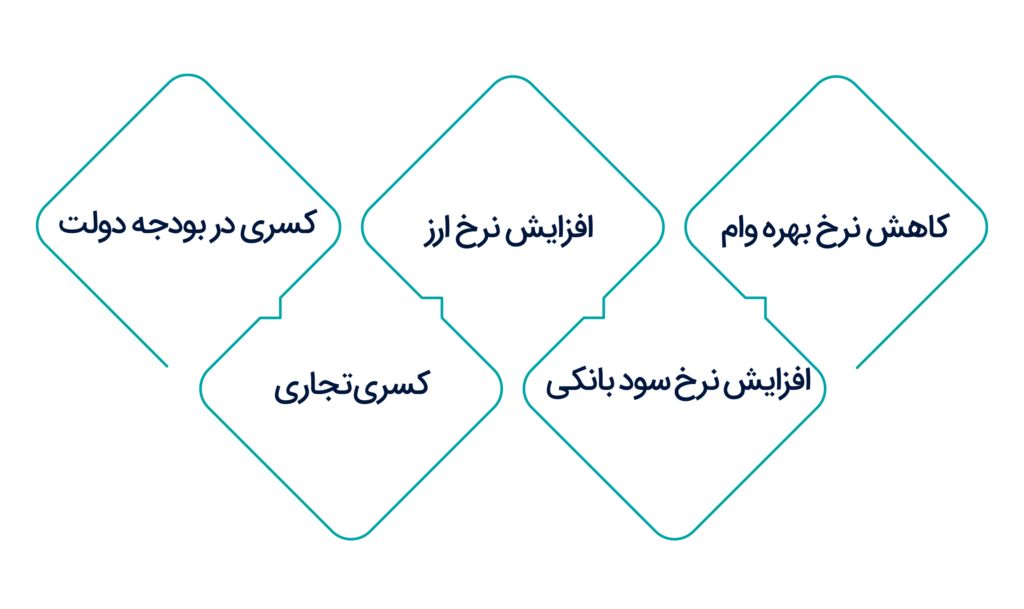

دلایل مختلفی میتوان یافت که در رشد تورم اثرگذار هستند. این دلایل با توجه به سیستم اقتصادی کشورها از تنوع بالایی برخوردار هستند و میتوانند با یکدیگر متفاوت باشند. با شناخت این دلایل میتوان تصمیمگیری بهتری جهت سرمایه گذاری در اقتصاد تورمی اتخاذ کرد. بخشی از این دلایل به شرح زیر است:

-

کسری در بودجه دولت

احتمالا مطلع هستید که دولت هر ساله برنامه بودجهای را به عنوان لایجه بودجه، جهت کنترل برنامهریزی شده کشور تصویب میکند تا برای یک سال اداره کشور را به درستی پیش ببرد و نیاز حوزههای مختلف را تامین کند. حال در صورتی که در برنامه بودجه کسری مشاهده شود، دولت شیوههای مختلفی را پیش خواهد گرفت تا این کسری را جبران کند.

یکی از این شیوهها ممکن است استقراض از بانک مرکزی کشور، جهت تامین بودجه مالی باشد. این تصمیم موجب خلق پول جدیدی در کشور میشود و در صورت توزیع این پول در قالب حقوق کارکنان دولتی، حجم نقدینگی در جامعه افزایش مییابد.

از آن جایی که میزان کالا و خدمات در یک جامعه محدود است، باید عرضه پول به نحوی باشد که نرخ رشد جمعیت با این دست از کالا و خدمات برابری کند؛ اما افزایش نقدینگی موجب بر هم خوردن این تعادل شده و تعرفههارا افزایش میدهد. در چنین حالتی ارزش پول کاهش مییابد و تورم به اندازه حجم اضافه شده نقدینگی رشد میکند. همچنین ممکن است به دلیل افزایش مخارج دولت، این تورم در سال گذشته رشد کرده باشد و در سال جدید تامین نقدینگی تنها برای جبران بدهیها باشد.

-

کسری تجاری

مورد دیگر در اقتصاد تورمی، کسری تجاری است. کسری تجاری به معنای واردات بیشتر از صادرات کشور است. این امر زمانی رخ خواهد داد که تولید داخلی به دلایلی چون تحریم کاهش یابد و سپس به تجارت درونی محدود شود. کاهش صادرات مطمئنا ارزآوری را کم کرده و چنین عاملی ارزش ارز را افزایش میدهد. با افزایش ارزش ارز، قیمت کالاهای وارداتی افزایش مییابد و باعث بر هم خوردن تعادل بین حجم نقدینگی و کالا میشود؛ در این حالت تورم رشد خواهد کرد.

-

افزایش نرخ ارز

در حالی که سرمایه گذاری در ارز در ایران رسمیت خاصی ندارد، اما سرمایه گذاری در آن، باعث رشد قیمت عرضه ارز میشود. همچنین در صورتی که فرارهای مالیاتی نیز در این حوزه رخ دهد، تورم به سرعت شکل خواهد گرفت.

توجه کنید که در تورم، ارزش ارز افزایش مییابد و ممکن است اشخاص از بازار ارز استقبال بیشتری داشته باشند. با این حال دولت در رابطه با بازار ارز، مالیاتهایی را از اشخاص فعال در آن حوزه اخذ میکند که ممکن است سود فعالیت در بازار ارز را تا حدودی خنثی کند.

-

افزایش نرخ سود بانکی

در صورتی که سود سپردهگذاری در بانک افزایش یابد، نقدینگی از بازارهای سرمایه گذاری خارج میشود و حجم سپردههای بانکی نیز افزایش مییابد. این مسئله با کاهش ذخیره قانونی بانکها، تواناییشان جهت ارائه وام را افزایش میدهد تا در ادامه باعث خلق سپردههای بیشتر و سپس به وجود آمدن اقتصاد تورمی شود.

-

کاهش نرخ بهره وام

کاهش نرخ بهره وام، انگیزه افراد را جهت اخذ وام افزایش داده و با افزایش اعطای وامها، سپردههای جدید ایجاد و این امر نیز تورم را افزایش خواهد داد.

با توجه به مواردی که گفته شد، مطمئنا میتوان دلایل بیشتری نیز به این لیست اضافه کرد. اما سوالی که مطرح است، نحوه سرمایه گذاری به هنگام وجود دلایل فوق است. برای پاسخ به این سوال لازم است شیوههای دولت و بانک مرکزی را جهت کاهش تورم در محور مقاله قرار داد تا با توجه به شرایطی که هنگام اقدامات این دو مرجع بزرگ به وجود خواهد آمد، اقدام به گزینش یک بستر مناسب کرد. به همین دلیل لازم است با شیوههای کنترل تورم در ایران شناخت داشته باشیم.

شیوههای کنترل تورم در ایران

کنترل تورم اساسا بر عهده بانک مرکزی کشور است. اما در صورتی که نیاز به تصمیمهای دولت در این حوزه باشد، دولت نیز در این اقدام سهیم خواهد شد و دو شیوه کلی پدید میآید. این شیوهها عبارتند از:

قیمتگذاری دستوری/ اقتصاد دستوری

در این روش، بانک مرکزی شیوهنامههایی در رابطه با نرخ بهره وام به بانکها ارائه میدهد تا با دشوار نمودن جبران بدهی، اعطای وام کاهش یابد. همچنین ممکن است میزان ذخیره قانونی بانکها را نیز افزایش و شرایط را با اعمال فشار بر بانکها ادامه دهد.

در این میان دولت نیز با ارائه نرخنامههای متنوع به صنایع، قیمتگذاریشان را کنترل میکند تا فشار از دوش مصرف کننده برداشته شود. گفتنی است که این نوع قیمتگذاری در کوتاه مدت تاثیرگذار است و در بلند مدت باعث افت قیمت سهام صنایع مورد توجه دولت خواهد شد. به همین سبب عملیات «بازار باز» نیز همزمان با این روش به کار برده میشود.

عملیات بازار باز

عملیات بازار باز به این صورت است که تمایل عمومی شهروندان توسط دولت به سوی بازار اوراق بهادار تحریک میشود و از طرفی بانک مرکزی با ابلاغ کاهش نرخ بهره سپردهگذاری به بانکها، در این تصمیم شریک خواهد شد تا نقدینگی به بورس وارد شود. ورود نقدینگی در بورس، نرخ تورم را به طرز قابل توجهی کاهش میدهد و اوضاع بالانس خواهد شد.

چگونه در اقتصاد تورمی سرمایه گذاری کنیم؟

با توجه به آنچه گفته شد حال میتوان پاسخی برای سوال، چگونه در اقتصاد تورمی سرمایه گذاری کنیم؟ پیدا کرد. با توجه به اقدامات ممکن الحصول توسط بانک مرکزی و دولت، میتوان جهت سرمایه گذاری در اقتصاد تورمی، به بازار بورس سهام/ اوراق بهادار اشاره کرد. زیرا با ورود نقدینگی در این بازار، ارزش سهام به دلیل بالا رفتن تقاضا، افزایش مییابد و شاخص کل تمایلی به روند مثبت نشان میدهد.

گفتنی است که به دلیل نواسانات موجود در بازارهای موازی و رویدادهای مختلف کشور، ممکن است شاهد افت و خیزهای موقتی در بازار بورس باشیم؛ اما همچنان میتوان با استفاده از تجربه فعالیت غیر مستقیم به طریق سبدگردانی اختصاصی یا صندوق های سرمایه گذاری، این افت و خیزها را مهار کرد و انتظار رشد سرمایه با تجربه کمترین ریسک را از این بازار داشت. اما این دو شیوه چه هستند؟

۱- سبدگردانی اختصاصی

سبدگردانی به معنای مدیریت سبد سرمایه گذاری شما توسط کارشناسان و متخصصین خبره است. در این شیوه شخص میتواند با اخذ یک مشاوره و ارائه اطلاعاتی از ریسکپذیری و بازدهی مورد انتظار خود از سبدگردانی، قرارداد یک سالهای با شرکت عقد کند و سپس با آسودگی خاطر مدیریت دارایی خود را به متخصصین سبدگردانی بسپارد. پس از پایان قرارداد، سرمایه او به همراه سود به دست آمده به سرمایهگذار ارائه میشود.

گفتنی است که استفاده از سبدگردانی اختصاصی مزایای دیگری چون صرفهجویی قابل توجهی در وقت و انرژی شخص، ریسک کمتر و بازدهی بیشتری نسبت به فعالیت مستقیم در بسترهای سرمایه گذاری دارد. تیم مدیریت سبدگردانی آگاه با تجربه سالها مدیریت سرمایه قادر است دارایی سرمایهگذاران را در بورس اوراق بهادار به صورت تخصصی و حرفهای مدیریت کند و سرمایهگذاران میتوانند بدون دغدغه خاصی از سود بازار سرمایه بهرهمند شوند.

۲- صندوق های سرمایه گذاری

استفاده از صندوق های سرمایه گذاری نیز شیوه دیگری است تا سرمایهگذار با مبالغی کمتر و با تجربه ریسک کم و بازدهی مناسب، افزایش سرمایه خود را به تیم متخصص و خبره صندوقها بسپارد. در این شیوه، هر سرمایهگذار میتواند با توجه به ریسکپذیری و انتظارت خود از بازدهی سرمایهاش صندوق متناسبی با شرایط خود انتخاب کند و با صرف کمترین زمان و منابع، شاهد افزایش سرمایه خود باشد.

در نهایت میتوان گفت که فعالیت در بورس اساساً با روش غیر مستقیم مثل مدیریت سبد یا سبدگردانی اختصاصی مناسبترین گزینه سرمایه گذاری در اقتصاد تورمی است. علاوه بر این صندوق های سرمایه گذاری سهامی نیز میتوانند گزینههای در دسترس دیگری باشند که در اقتصاد تورمی، مکان امنی را در اختیار اشخاص قرار میدهند تا به سرمایه گذاری و افزایش سرمایه اقدام کنند. صندوق های سرمایه گذاری مشترک آگاه و هستی بخش آگاه با نماد آگاس از جمله صندوق های سهامی شرکت سبدگردان آگاه هستند که با سرمایه گذاری در هر یک علاوه بر مدیریت ریسک، بازدهی معقولی را برای سرمایه خود رقم بزنید.

جمع بندی

در این مقاله با توجه به دو عامل بازدهی و ریسک در سرمایه گذاری به بررسی کامل تورم و تبعات آن پرداختیم. با اقتصاد تورمی و این که چگونه در اقتصاد تورمی سرمایه گذاری کنیم؟ آشنا شدیم و گفتیم که تورم عاملی است که تاثیر خود را بر تمامی بازارها میگذارد و بورس نیز از این قضیه مستثنی نیست. با این وجود در حال حاضر مناسبترین بازار سرمایه گذاری در اقتصاد تورمی، فعالیت غیر مستقیم بورس است؛ زیرا مالیات اخذ شده بابت فعالیت در این بازار، مبلغ قابل توجهی نیست و ابزارهای موجود در آن ریسک را تا حدودی کاهش میدهند.

نظری ثبت نشده است